世界顶级承包商的发展模式和启示

上海鲁班企业管理咨询有限公司 陈艳,贺灵童

国际工程承包市场可谓波云诡谲,我国大型承包商发展迅速,然与世界顶级承包商依然有差距。解码世界顶级承包商的成功秘诀,寻中国建筑企业借鉴之道。引自《建筑中文网》

筛选世界顶级承包商

2008年全球金融危机以来,全球经济依然低迷,甚至有着二次探底的可能。全球资金流动趋紧,金融机构普遍惜贷,工程投融资困难的情况仍将持续;欧美国家债务危机下,当地建筑业务萎缩;新兴经济体增速也大幅放缓;中东、北非地区动荡可能继续存在并有蔓延趋势,安全隐患让人忘而却步。

全球建筑业面临着近些年最大挑战,能历经挑战笑傲全球承包市场的承包商才能称之世界顶级承包商。

企业普遍追求规模,言必称“做大做强”,但经常陷入“大而不强”、“外强中干”或盲目规模扩张而一败涂地的境地。鲁班咨询认为,能真正称得上世界顶级承包商除了产值规模大之外,还必须具备较好的盈利能力、国际化程度高并能抵御经济周期对企业经营业绩的波动影响,及在资本市场上获得广泛认可,能为股东创造良好价值的公司。

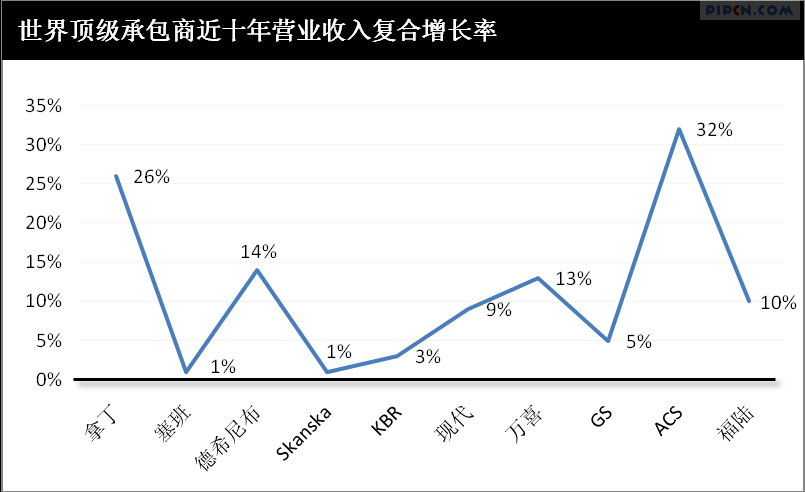

基于对世界顶级承包商的界定,我们选取了ENR(《工程新闻与纪录》)全球承包商225强前50家作为候选企业,核算50家企业10年产值复合增长率、近两年净利润率及市值与产值的比率,综合评估三项指标,最终获得10家世界顶级承包商:分别为印度拿丁(Larsen & Tubor)集团、西班牙ACS集团、意大利塞班(Saipem)集团、法国德希尼布(Technip)、法国万喜集团(Vinci)、瑞典斯堪雅(Skanska)、韩国现代和GS集团、美国KBR集团和福陆(Fluor)公司。

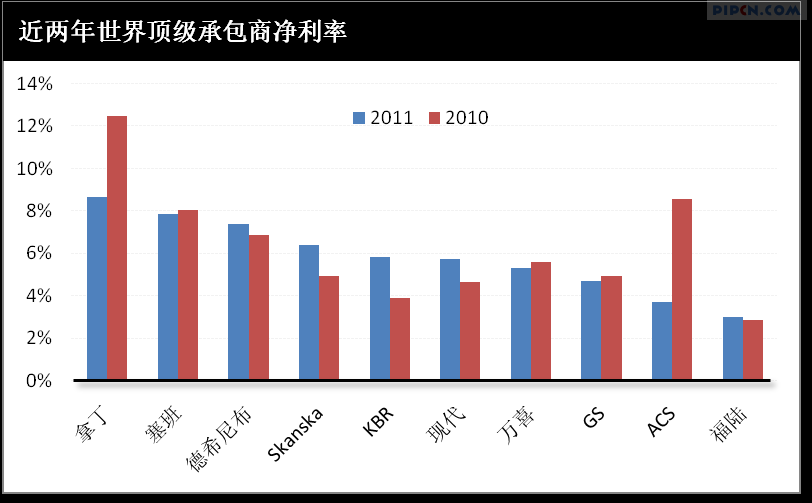

2011年,十大工程承包商全球营业额均在500亿人民币以上,规模最大的为法国万喜,为3100亿元;净利润率最高为印度拿丁集团,达到9%,堪称最能赚钱的工程承包公司,其次为意大利塞班,专注于石油化工工程承包让其拥有了更高的利润率水平;净利润率略低的为美国福陆公司,但在美国经济如此不振的条件下,营业收入增长了12%,净利润增长了58%,无愧于老牌并驰骋欧美高端工程建筑领域的大佬,而ACS因为2011年并购全球第8大承包商豪赫蒂夫(Hochtief)支付较大成本,净利率有所下滑。

数据来源:整理自Bloomberg财经数据.

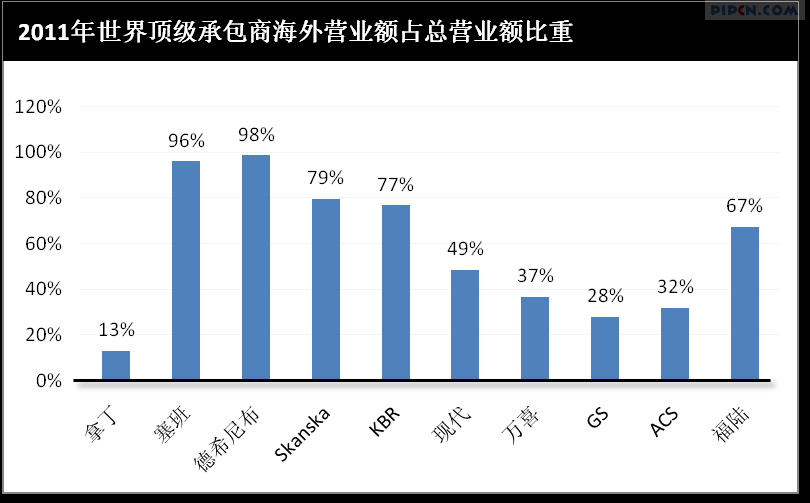

工程承包商的国际化程度,一定程度上体现企业的国际知名度和承接多样化、高技术含量和高复杂度工程的能力。从十家顶级承包商数据分析,国际化程度较高的依然为欧美企业,美国的KBR、瑞典斯堪雅国际化水平高达75%以上,意大利的塞班和法国的德希尼布国际化产值贡献率甚至高达95%以上。印度拿丁集团的国际化程度则略微偏低,仅有13%,主要是因为印度作为发展中国家,国内有着大量的基建需求,作为印度私有工程承包商老大,拿丁集团的专注主业、重视人才和企业成本管控的战略战术尤值得中国企业学习。

数据来源:ENR.

众所周知,建筑工程行业与宏观经济环境高度相关,特别是在经济低迷期能继续保持企业的高速成长将彰显企业雄厚的实力。2008年的世界金融危机,让ENR225众多国际承包商业绩大受影响。鉴于数据可获得性,我们计算了候选企业的十年复合增长率,其中西班牙ACS以十年高速发展荣居榜首。

数据来源:ENR,鉴于数据获得性,印度拿丁、韩国GS为6年复合增长率、意大利塞班为5年复合增长率.

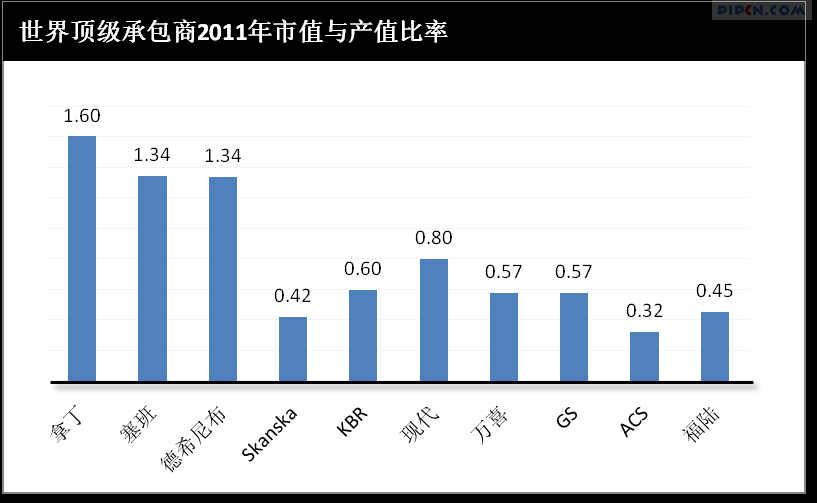

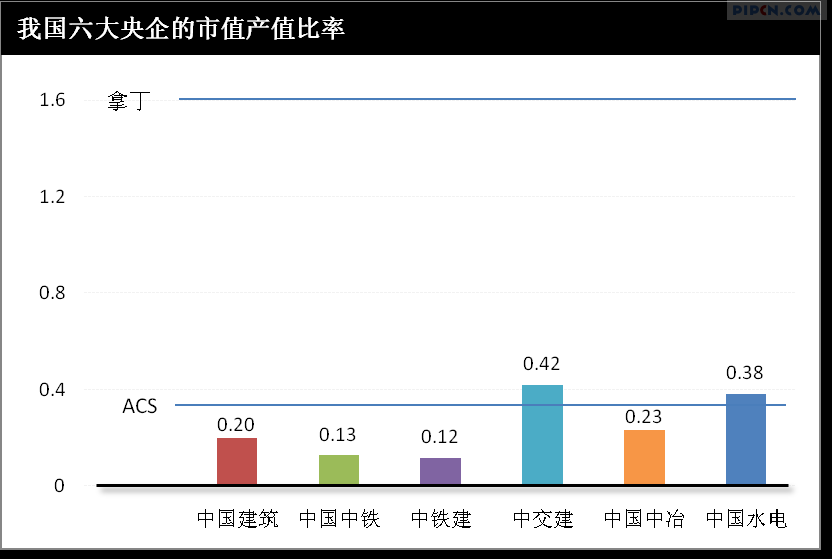

作为世界级工程承包商,其在资本市场上的表现成为继产值水平、盈利能力指标之后衡量公司市场规模、融资能力、经营风险及为股东创造价值的参照系数。市值与产值比,可以简单理解为企业每获得1元营业收入,能从资本市场获得市值认可。印度拿丁2011年市值产值比率表现最好,达到1.6,意大利塞班和法国德希尼布这一比值也超过1。而同比下,中国建筑、中国中铁、中国水电等央企巨头的市值仅为产值的20%或30%左右,可见中国央企巨头的融资及创造股东价值的能力还有待大幅提升。

数据来源:产值数据来源于Bloomberg,市值以2012年3月13日收盘时市值计算.

顶级承包商的成长轨迹

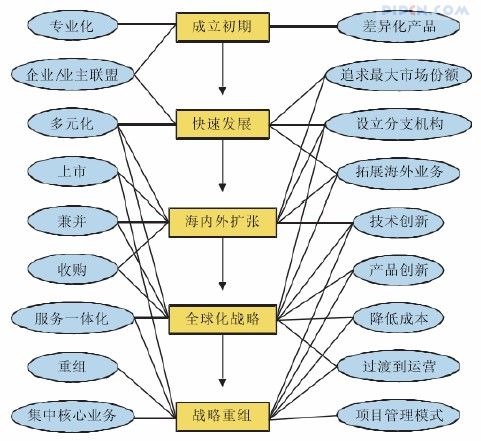

根据墨尔本大学与清华大学的合作研究,国际顶尖承包商的成长基本都是国内业务先达到一定规模,经营模式成熟之后逐步走向国际。随着市场的需求多元化,公司的业务规模也越来越多元化。下图显示了大部分顶尖的国际承包商的发展轨迹。

图片来源:《顶级国际承包商的业务特征和发展模式》

十大顶尖承包商也呈现相似的发展路径。

成立初期,专注于专业化发展,打造差异化竞争优势。美国福陆公司发家于油气工程,最初在新兴的石油工业领域以其富有创新意识的模式和精湛的工程建筑技术赢得声誉;美国另一家公司KBR最初仅从事铁路建设;法国德希尼布则是专业化发展的典型代表,公司由法国石化协会所建,以发展法国本土及海外的炼油和石化工厂项目,2010年ENR数据显示,该公司所有项目均来至于工业/石化;万喜集团则主要从事房屋承建。

快速成长期,专注于国内发展,以提升企业知名度和市场份额,并逐步呈现产品多元化趋势。随着福陆公司声名鹊起,进入了20年的快速发展期,以其成熟的石油精炼施工技术承接了美国各大洲大量高技术含量、高复杂度的项目,这一时期让福陆收获的不仅仅是项目技术和市场份额,公司的品牌知名度开始享誉海内外;法国德希尼布与福陆在成长期发展策略相当;万喜集团则由最初的房屋承建逐步向工业、电力等领域扩张;KBR与美军合作,并设立子公司开始进入石化领域。

海内外扩张期,通过上市融资,以提升资本运作能力,并开始走向海外。韩国现代早于1965年登陆泰国市场后,便开始全球扩张步伐并在1984年被《财富》评为全球十大承包商;万喜集团通过并购重组,获得施工技术得以进军德国市场;KBR进驻加拿大、泰国等多国家多领域;德希尼布抢占炼油、化工市场,并购CLE,进一步扩大市场份额;韩国GS通过与Lucky海外建筑公司合并,成功上市后开始向阿拉伯、美国等海外扩张;福陆成功上市,并逐步开展沿海钻孔等多元化业务,并将传统的石化精炼业务向韩国、澳洲等地扩张。

全球化战略推进阶段,兼并或并购是比较常见的策略,通过纵向或横向并购,实现产业链的延伸。福陆通过收购建筑设计领域的领头羊Daniel公司,实现了设计与施工环节的协同;万喜集团收购Norwest、CBG等公司,并开始涉足特许经营;德西尼布公司收购了专门做磷酸盐和农业化学产品的Speichim公司,业务领域扩大到不同类型工厂的建设项。

战略重组阶段,建筑业的利润率低,并随着全球化和多元化进程,各公司经营层面均出现不同的问题,重组主营业务,调整项目经营方式成为共同选择。印度拿丁在CEO奈克上任后的第一件事情,剥离非核心业务;福陆•丹尼尔公司总揽公司业务领域的所有建筑施工和工程项目承包管理。这就使得整个集团内部具有较强的业务关联性,以工程建筑施工和项目管理作为基础业务,并以此为辐射中心向其他领域渗透发展;ACS集团的发展历史更是一部以主营业务为核心的并购史,成就了ACS模式的并购神话。

成功秘诀

建筑企业的快速成长和扩张过程中,对资金、上下游产业链的延伸、产品多元化、及海外扩张中东道国可能出现的水土不服等现象,都对建筑企业的发展模式提出了更高的要求。沿着世界顶级承包商的发展轨迹,可以发现承包商发展的几种模式。

战略联盟。所谓战略联盟,是指独立的组织之间为实现各自的战略目的达成的一种长期或短期的合作关系。通过战略联盟,短期内实现资源与技术的优势互补,提升企业竞争力;可获得规模经济的同时分散经营风险和成本;以较低的成本和风险进入新市场。

福陆公司在其大举进军海外之时,选择了知名建筑设计公司丹尼尔(Daniel),各自出资50%组成合资企业,在墨西哥、中北美洲和加勒比海地区从事工业加工、采购和建筑业务。该合资公司很好地实现了建筑设计与施工的协同效应。同时,福陆为提升承建化工项目的竞争力,与英国知名化工集团ICI开展联合开发氯-碱工业技术。

KBR公司则是与政府战略合作最成功的一家。公司是目前伊拉克最大的服务承包商,单伊拉克和阿富汗的工程,KBR与美国政府就签下了价值82亿美元的合同,从中获益9.5亿美元。同时,为维护从巴尔干往南延伸到非洲之角、往东到阿富汗和吉尔吉斯斯坦这一线的美军基地,KBR也得了数不清的钱。

德希尼布的发展史中,战略联盟成为公司在关键时刻的救命稻草或助推器。上世纪80年代,因受法国宏观环境影响,德希尼布几乎濒临破产边缘,其客户加拿大国营石油公司的及时注资,为公司提供了强大的资金支持。而德希尼布得以进入苏联市场,也得益于合资公司。2003年,公司宣布与俄罗斯Luk组建合资公司,2004年,公司斥资40亿美元与日本千代田公司成立合资企业,启动Qatargas二期项目。

拿丁集团则通过战略联盟,获得地产金融开发公司HDFC 2050万美元的资金支持,与其共同开发印度的地产项目。

斯堪雅通过与可口可乐公司组成战略联盟,由其负责可口可乐公司在美国、中欧、前苏联和其他一些国家的工程。

并购扩张。并购指两家或者更多的独立企业,公司合并组成一家企业,通常由一家占优势的公司吸收一家或者多家公司。并购的动机直接体现为协同效应,通过并购,可以扩大生产经营规模,降低成本费用;提高市场份额,提升行业战略地位;取得充足廉价的生产原料和劳动力,增强企业的竞争力;实施品牌经营战略,提高企业的知名度;取得先进的生产技术,管理经验,经营网络等。

十大顶尖承包商中,以万喜集团和ACS的并购战略尤为成功。

万喜集团的前生是由GTM公司和SGE公司于2000年合并而成,两家公司的合并,为万喜的腾飞奠定了基础。合并后的万喜,通过一系列的并购战略,极大增强了公司的核心竞争力。并购高速公路特许经营公司ACF和Scota,成功获得法国高速公路特许经营权;而并购Soletanche Bachy公司,让公司极大增强在岩土工程和隧道工程建设领域的实力;并购Vossloh,则巩固了公司的特许经营能力;2010年的三大并购——万喜能源并购Tarmac、万喜路桥并购Cegelec和Faceo,正是公司业务一体化战略的体现。

ACS的并购则更甚万喜集团,其成长史就是一部围绕主营业务进行战略并购的历史。1997年OCP、Auxini和Gines Navarrode三家并购的公司重组,诞生ACS,主营建筑施工业务。发展至今,ACS分别通过并购建筑各细分领域知名建筑企业,成为交通、环保、通讯和能源领域的专业承包商,并将其海外扩张领域延伸至北美。最为引人注目的是股权收购世界第三大特许承包豪赫蒂夫,让公司一跃成为世界顶尖承包商之一。

业务核心化。业务核心化,是指承包商发展到一定阶段,因业务线或业务区域过广、过杂,为实现公司的良性发展,采取的一种重组公司业务结构,以聚焦主业的发展战略。

业务核心化获得最大成功的当属印度拿丁集团。拿丁集团的重新崛起始于新一任CEO奈克1999年的登台。“业务规模过小,过于庞杂”,是奈克上台时对公司的评价。他上台后,对公司的所有业务进行了重新梳理,分为核心业务、非核心业务和边缘业务,逐步剥离后两类业务,并注重项目利润,聚焦核心业务的竞争力提升。奈克任职CEO的十年中,拿丁集团市值上升30倍,公司营业收入由10亿美元向100亿美元迈进。

ACS的并购史中,不可忽略的一点就是公司一直定位于核心业务多元化,不失时机地剥离非核心业务,先后出售休闲产业Parque de Atracciones De Madrid、环境服务公司SPL,回笼资金集中主业的发展。

福陆集团将福陆•丹尼尔公司定位于建筑工程管理服务公司,总揽化工、能源、煤炭、基础设施、电力等承包项目,发挥业务关联性作用,实现集约化的资源配置与项目的协同效应。

信息化。当信息技术已经或即将成为企业竞争力的核心来源,当各大承包商的业务遍布全球,我们有理由相信,信息技术也将成为颠覆项目管理方式的导火索,掀起建筑业的改革大潮。世界顶级承包商的成功秘诀除了战略联盟、兼并重组、业务聚焦之外,信息化也成为关键要素之一。

韩国GS建设针对项目施工管理有TPMS(Total Project Management)综合管理系统,通过该网络体系,参与施工的各个部门可以实现施工信息联网和共享,随时了解工程施工进度、施工质量、物资设备进场、资金收支等一系列情况。GS建设各事业本部所属项目均采用TPMS综合管理系统,项目经理部每个管理者均按照相应制度进行管理,并及时将相关信息上传,避免了不必要的窝工、误工。

而现代建设则认为未来的建筑发展趋势是生态城市,为此大量应用相关信息化技术提升企业在绿色建筑承包方面的表现。现代建设已经拥有一套成熟的基于BIM的虚拟设计与建造系统(Virtual design & construction system,VDCS)并已获得专利,通过及时获得精确建筑信息,为更快速、有效地决策制定提供可能,基于网页系统使得任何使用者可以轻易获取并存储建筑数据信息,对已有的建筑工程信息进行保存用于后期相似建筑类型的分析对比。

美国KBR的业务遍布全球,多项目运作是常态,公司引进了新的企业项目管理系统Impress for EPM来对这些项目进行管理。该系统在SAP和Primavera、Microsoft Project系统之间起了相互补助和融合的作用,发挥了很好的桥梁作用,将不同系统的数据进行整合和优化,特别是在材料管理、资源整合和合理分配等方面大大提高了KBR的管理效率。经过有效的管理,KBR可以在全球范围内通过系统随时获得其想要的信息,各个项目都可以从系统中获取最全面的信息,从而提高了公司的运作能力,降低了管理成本,提高了办事效率和客户满意度。

中外大型承包商对比

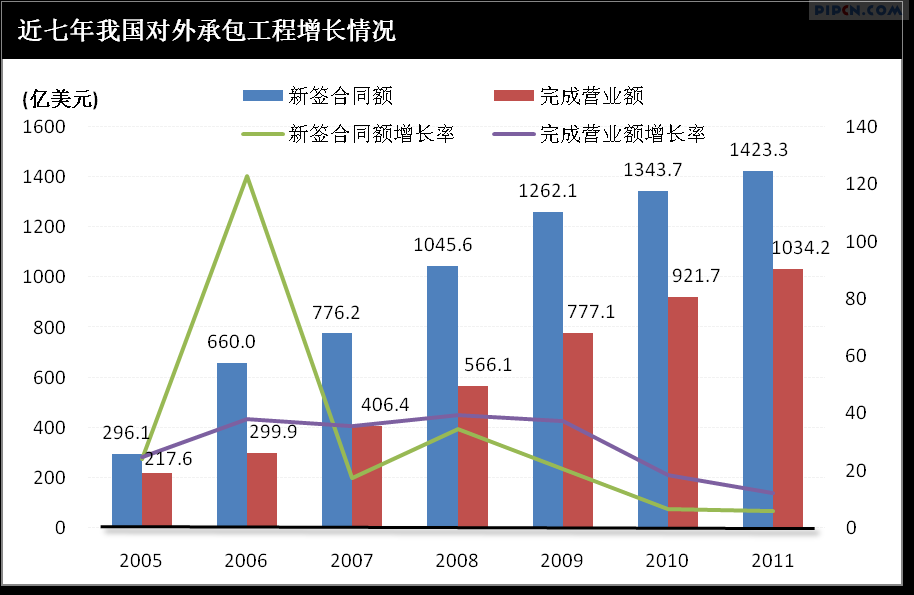

中国承包商闯荡海外市场距今已30余年,取得了不俗的成绩。2011年我国对外承包工程业务完成营业额1034.2亿美元,同比增长12.2%,新签合同额1423.3亿美元,同比增长5.9%。2010年,ENR国际承包商225强,我国已有51家承包商入围,且实现了570亿美元的海外营业额,占全球海外承包市场的15%,是2004年的五倍。尽管如此,我国建筑企业“走出去”的质量并不高,“受伤”的故事却也屡屡见报,并造成较大社会影响。这其中不乏海外事故频发,地区安全风险等不可抗力因素,但更多体现的是“中国式”打法、工程项目管理水平等越来越难适应新形势的需求,而中国企业间的“同质化竞争”又添了不和谐的一笔。

数据来源:商务部.

通过10年产值复合增长率、近两年净利润率及市值与产值的比率三项指标,鲁班咨询评选出最有竞争力的十家顶级承包商,而将中国六大央企作为中国的种子选手,看看与顶级承包商的差距。我国六大央企分别为中国建筑、中国中铁、中铁建、中交建、中国中冶、中国水电,其2011年的营业收入分别为4828.37、4597.01、4573.66、2953.70、2301.78、1134.71亿元,六大央企建筑板块的营业收入高达17241亿元,占全国总产值的15%。如果仅从规模来看,中国承包商已走在世界的前列,2011年ENR全球承包商225强,六大央企中最小的中国水电也以158.83亿美元的承包商,位列全球第15大承包商,然而规模扩张的同时我们更关注扩张的质量。

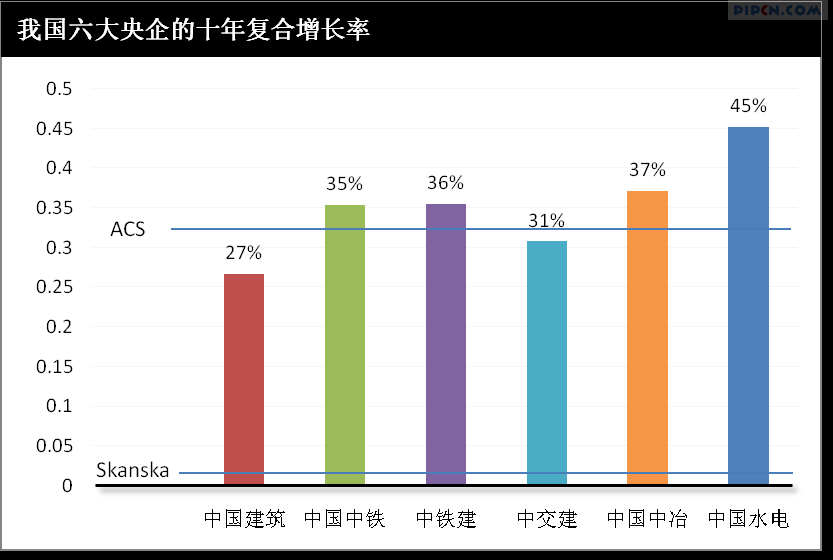

复合增长情况。近十年来,我国建筑业发展迅速,每年以20%以上的速度在增长。受益于国内巨大的基建需求以及不断增长的国际份额,我国建筑企业的增长速度也较高。为与国际承包商的数据保持一致,我们选择了2002~2011年ENR全球承包商的数据,发现我国承包商的复合增长率均较高,与国际顶级承包商中增长幅度最高的ACS不相上下,普遍在30%以上,最小的中国建筑也有26.7%的年复合增长率。从复合增长情况来看,欧美传统承包商无法与中国承包商抗衡,主要是国际金融危机的背景下,国际工程承包市场有所萎缩,而中国一直沿袭用投资拉动GDP增长的模式,“四万亿”更将这种模式推向顶峰。

数据来源: ENR.

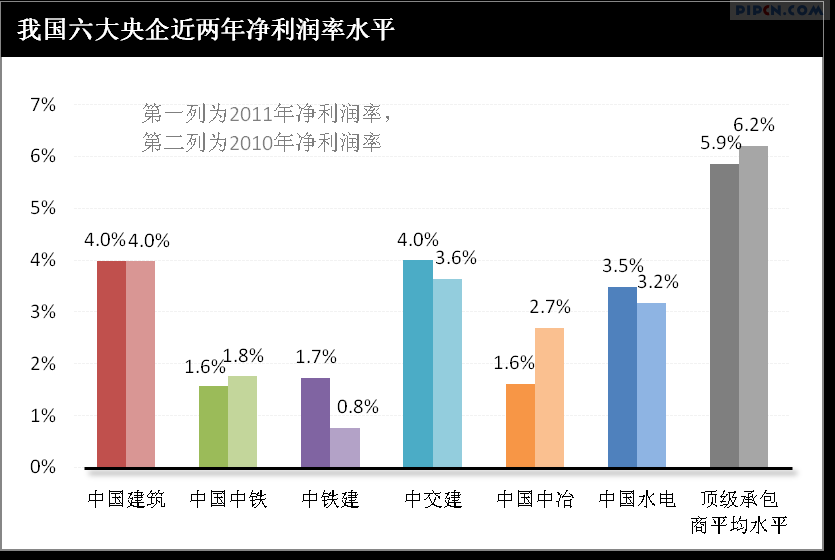

盈利能力。我国建筑业普遍盈利能力较差是个不争的事实。目前我国建筑企业产值利润率已提升至3.6%,但很多大型国企普遍反映利润率只有1~2%之间。从近两年六大央企的净利润率水平来看,中国建筑与中交建表现较为优异,2011年净利润率高达4.0%;其次为中国水电,达到3.5%;中国中冶和两大铁路基建巨头利润率较低,不到1.8%,与其他央企也有较大差距。相比之下,顶级承包商平均水平为5.9%,对中国建筑和中交建来说,可以望其肩项了。

有趣的是,六大央企都不同程度地涉足了房地产业(中交建集团已吞下中房集团,但在股份公司中暂时没有体现),尤其是中国建筑。2011年,中国建筑已经以4260亿元的建筑板块收入位列全国最大的建筑企业,但只占其收入10%的房地产业贡献了37.3%的营业利润,建筑业板块的毛利率只有8%。中国建筑涉足房地产业已有较长时间,且房建与房地产开发属于同一链条。但在铁路基建投资不利的情况下,转战房地产业也成为两大铁路巨头的转型方向,似已失了天时与地利。

数据来源:各大建企年报.

我国大型央企是中国承包商“走出去”的表率。虽然海外扩张的营业额比重并不算高,但近些年有着稳步地增长。不过“走出去”的盈利情况却不容乐观。以中国中铁的海外业务为例,公司在全球近60个国家和地区开展业务,但海外业务盈利水平远远不及国内水平。

表 中国中铁按地区分营业收入情况

数据来源:鲁班咨询整理自中国中铁2010年年报。

资本市场认可程度。市值与产值比能很好地体现资本市场对企业盈利能力、可持续发展能力的认可。市值产值比高,表明建筑企业能从资本市场融得更多的资金,这对于资本投入颇大的建筑业而言十分重要。我国六大央企已陆续登陆A股市场,但市场认可程度却很一般。原董事长孙文杰对中国建筑唯一不满意的即是股价,无奈带着遗憾退休。虽然六大央企都是上千亿的市场规模,但2012年3月13日时,市值上亿的只有中交建一家,为1232亿元,中国建筑接近千亿,为966亿元。2011年,六大央企中市值产值比最高的为中交建,为0.42,最低的是中铁建,仅有0.12。相比之下,印度的拿丁集团市值产值比高达1.6,最小的ACS也有0.32。2011年,市值最高的万喜集团虽然营业收入只与央企中排名第四的中交建相当,但其市值甚至大于最大两家央企(中国建筑、中国中铁)的市值之和。

数据来源:市值以2012年3月13日A股市场收盘价与股本乘积计算.

对我国承包商的启示

通过剖析世界顶级承包商的成功秘诀,有很多值得中国建筑企业的借鉴之处。

全生命周期理念。建筑施工只是整个建筑产业链的一个环节,建筑企业必须站在项目全生命周期的角度思考企业未来的发展。在项目管理过程中,建筑企业必须打破设计、施工、运营分割的局面,沦为“来料加工”部门。利用项目全生命周期理念,实现项目信息、数据从上游到下游的流动,极大地提升项目管理中数据获取能力,提升决策有效性与项目精细化管理水平。这一方面,支持该理念的信息化技术——BIM已趋于成熟。从产业价值链来看,施工如同制造业的生产环节,处于微笑曲线的最低端。建筑企业必须站在项目全生命周期的角度思考企业未来的发展,向微笑曲线的上下游环节获得更大的利润。利用传统施工业务优势,纵向整合产业价值链,向前介入项目开发与投融资,获得施工业务的协同效应;向后介入项目的后期运营环节,获得持续稳定的现金流。目前,我国不少企业在开展BOT、BT项目,是最初级的“特许经营”方式。特许经营需要公众与公共机构的认可,并提供法律保护和发达的金融体系的支持,我国目前还不拥有这种环境。

明确企业发展阶段,选择合适发展战略。从顶级世界承包商的发展轨迹模式来看,我国大部分建筑企业还处于成立初期向快速发展的阶段,专业化、差异化、业主联盟是适合我国大部分建筑企业的战略选择。而目前我国建筑企业同质性十分明显,以相似的经营手段经营相似的业务,价格战在所难免。而且受益于我国近些年大量的基建投资与房屋建设投资,总体业务量较多,建筑企业发展还是通过增加生产要素投入实现的外延式扩张,依然沿用粗放式管理方式,管理水平低下,生产要素的利用效率并未得到明显提高。如此一来,建筑企业无法构建自己的核心竞争力,无法通过技术、管理水平等从市场脱颖而出,就盲目进行海外扩张是冒进的,内功没有练好前盲目“走出去”必然很受伤。

业务核心化,专业化打造核心竞争力。从顶级承包商的发展轨迹来看,在迅速扩张的阶段,承包商不免实施大量的并购行动,并进行业务的多元化扩张,但都适时进行战略业务的调整,实施聚焦战略,及时剥离无关多元化业务。即使部分顶级承包商涉足三至四项领域的施工业务,但培养每项业务的全球领先核心竞争力,在领域内精益求精,成为支持企业的领袖地位的重要砝码。通过并购、多元化等方式扩张后,建筑企业必须及时调整业务战略,建立基于核心业务的能力,实现有效率的扩张。

积极创新,提升海外竞争优势。作为海外承包市场的新兴力量,中国公司凭借着劳动力的低成本和坚毅的品质在国际承包工程市场闯出了一番天地,但是这种单纯依靠劳动力成本的比较优势的做法带来规模扩张的同时,伴随而来的是管理的低效益、员工的低工资和对社会的低贡献,更为严重的是对这种低层次竞争手段过度依赖心理而导致的对管理创新的扼杀。建筑企业应该投资于企业的价值创新、技术创新,致力于差异化运作和发展,进行企业内部管理体制的改革、加强对企业经营风险的管理,转变增长方式等是中国公司在未来几年战略转型的必经之路。

可持续发展理念。可持续发展是国家和社会必须面临的严重课题,建筑企业作为浪费大户,必须及时调整发展战略,将可持续发展理念作为应对未来竞争,谋求基业常青的战略任务。可持续发展并不只是节能、节水、节地、节材的“节约”工作,更多地需要通过信息化技术,优化设计和新工艺、新材料、新设备的研发与应用等方式,提升资源的利用率、减少消耗与排放,提升与环境和谐相处的能力。